أول عملية طرح صكوك دولارية من قبل أرامكو السعودية

أعلنت اليوم أرامكو السعودية عن بدء إصدار صكوك دولية بالدولار الأمريكي بموجب برنامجها لطرح الصكوك الدولية، و تستمر عملية الطرح اعتباراً من اليوم 7 يونيو حتى 17 يونيو -التاريخ المتوقع لنهاية الطرح حسب ظروف السوق-، حيث تسعى الشركة لجمع 5 مليار دولار للوفاء بإلتزامها الضخم حيال المساهم الرئيسي (الحكومة السعودية).

أوضحت الشركة في بيان لها، أنه تم طرح صكوك وفقاً لأحكام الشريعة الإسلامية بالدولار الأمريكي، وستكون مباشرة ذات أولوية وغير مضمونة ودون حق الرجوع على الأصول، و تعهدت أرامكو بتوزيع أرباح نقدية بقيمة 75 مليار دولارو من المتوقع ضخ استثمارات محلية ضخمة خلال الفترة المقبلة كجزء من خطط المملكة لتطوير اقتصادها.

وأشارت إلى أن الفئة المستهدفة بالصكوك هي فئة المستثمرين من المؤسسات، و أن الهدف من الطرح استخدام العائدات الصافية من كل إصدار من الصكوك للأغراض العامة لأرامكو السعودية.

و أضافت أرامكو، أن الحد الأدنى للاكتتاب هو 200 ألف دولار حتي يتم تحديد قيمة الإصدار، سعر الطرح، القيمة الاسمية للصك، مدة الاستحقاق، وقيمة العائد على الصكوك حسب ظروف السوق، و ستقوم الشركة بتقديم طلب لقبول الصكوك في القائمة الرسمية لهيئة السلوك المالي البريطانية وسوق الأوراق المالية بلندن.

اقرأ أيضاً

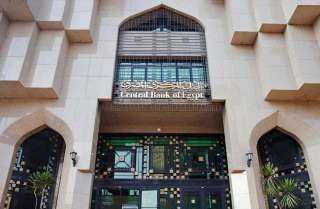

بقيمة 13 مليار جنيه... البنك المركزى يطرح سندات خزانة لتمويل عجز الموازنة

بقيمة 13 مليار جنيه... البنك المركزى يطرح سندات خزانة لتمويل عجز الموازنة النفط يتجه نحو الانخفاض خلال تداولات الإثنين و برنت أعلى من 71 دولار

النفط يتجه نحو الانخفاض خلال تداولات الإثنين و برنت أعلى من 71 دولار الصناعات التكاملية ”ESIIC” تطرح مناقصة لشراء 100 ألف طن من السكر الخام

الصناعات التكاملية ”ESIIC” تطرح مناقصة لشراء 100 ألف طن من السكر الخام 15.63 جنيه للشراء ، و 15.73 للبيع تعرف على أسعار الدولار بالبنوك ليوم الإثنين 7 يونيو 2021

15.63 جنيه للشراء ، و 15.73 للبيع تعرف على أسعار الدولار بالبنوك ليوم الإثنين 7 يونيو 2021 أذون خزانة بقيمة 18.5 مليار جنيه يطرحها البنك المركزي اليوم

أذون خزانة بقيمة 18.5 مليار جنيه يطرحها البنك المركزي اليوم ”أسواق للمعلومات” ترصد أسعار العملات العربية والأجنبية ليوم الأحد 6 يونيو 2021 وفقًا للبنك المركزي

”أسواق للمعلومات” ترصد أسعار العملات العربية والأجنبية ليوم الأحد 6 يونيو 2021 وفقًا للبنك المركزي « إيفرجرو للأسمدة »تبحث رفع مشترياتها من بوتاس «العربية الأردينة» إلى 100 مليون دولار خلال 2022

« إيفرجرو للأسمدة »تبحث رفع مشترياتها من بوتاس «العربية الأردينة» إلى 100 مليون دولار خلال 2022 الدولار يسجل 15.62 جنيه للشراء ، و 15.72 للبيع اليوم الأحد 6 يونيو 2021

الدولار يسجل 15.62 جنيه للشراء ، و 15.72 للبيع اليوم الأحد 6 يونيو 2021 ارتفاع أسعار الذهب 1% بنهاية التداولات الأسبوعية ليسجل 1891 دولار للأونصة

ارتفاع أسعار الذهب 1% بنهاية التداولات الأسبوعية ليسجل 1891 دولار للأونصة بتكلفة 450 مليون دولار محطة ”سونكر” للصب السائل بميناء السخنة

بتكلفة 450 مليون دولار محطة ”سونكر” للصب السائل بميناء السخنة باستثمارات 7,5 مليار دولار وضع حجر الأساس لأول مجمع بتروكيماويات بالمنطقة الاقتصادية

باستثمارات 7,5 مليار دولار وضع حجر الأساس لأول مجمع بتروكيماويات بالمنطقة الاقتصادية ”أسواق للمعلومات” ترصد أسعار العملات الأجنبية ليوم السبت 5 يونيو 2021 وفقًا للبنك المركزي

”أسواق للمعلومات” ترصد أسعار العملات الأجنبية ليوم السبت 5 يونيو 2021 وفقًا للبنك المركزي

و تم تعيين عدة بنوك استثمارية لإدارة عملية الطرح منها جولدمان ساكس-جي بي مورجان-الراجحي المالية، و سيتم إصدار ثلاث فئات من الصكوك بآجال ثلاث و خمس و عشرسنوات.